文/钱姥爷

来源:autocarweekly(ID:autocarweekly)

2月,特斯拉股价最高达到968.99美元,至今依然稳坐全球汽车行业市值的第二把交椅。

在特斯拉近期疯狂上涨的股价面前,大致分成了两派人——看多特斯拉的人,认为它是下一个苹果;看空它的人,认为特斯拉现在的股价被高估了至少两倍。

那么,特斯拉是不是下一个苹果公司呢?

第一步,我们先拿特斯拉和苹果的营收做一个对比,按照万亿级的企业标准来对比两家公司,看看在估值上,特斯拉是否有追赶苹果的可能。

我们这里拿两家公司2019年Q4的财报——按照美股的说法,应该是2020财年第一季度财报——进行粗略分析。

在这里,我们加入了一个苹果和特斯拉的差距倍数,看看特斯拉和万亿市值苹果公司的差距。

注:本文非研究性文章,财报和销量统计可能并非完全准确

近期,苹果公司的市值达到了14000亿美元,而特斯拉在股价745美元时市值为1348亿美元,差距为10.4倍。

营销收入方面,苹果2019Q4的收入达到了918亿美元,净利润达到了222亿美元,成绩非常耀眼。

特斯拉2019Q4的也表现的非常强势,73.84亿美元的收入和1.05亿的净利润,尤其,2019Q4还是难得的连续两个季度盈利。

两者营收相差12.4倍,而净利润则是相差了211.4倍。当然,因为特斯拉目前还处于年度亏损时期,所以全年净利润不可比较。

在毛利率方面,苹果公司达到了38.4%,而特斯拉仅仅是18.80%,差距达到了2.1倍。

如果仅仅以汽车业务来看,得益于豪华电动车的定位,特斯拉的毛利率表现还是比较抢眼,达到了22.5%——汽车业务收入63.68亿美元,毛利1.43亿美元。

在现金流和现金储备方面,苹果大概是特斯拉的30倍以上。

这里值得一提的是,特斯拉在2019Q4的现金流达到了10亿美元,算是电动车企业里面一个非常不错的指标。

不过,由于特斯拉建立中国工厂获得了超过200亿人民币(接近29亿美元)的贷款和授信,这对于特斯拉的现金流应该有很大的帮助,相当于特斯拉建立中国本土化生产和运营没有占用自有资金。

接下来是主营业务方面,苹果业务占比中最大的部分还是iPhone,销售额达到了560亿美元,占比61%。

特斯拉主要是汽车销售,电动车销售收入63.68亿美元,占到总营收的86.4%,和苹果的iPhone销售收入比起来差距是8.8倍。

值得注意的是,苹果在外设方面的销售也非常厉害,达到了100亿美元,占比达到11%。服务订阅的收入则保持在127亿美元,占比14%。

而特斯拉在太阳能屋顶等这类,营收是10亿美元左右。

主营产品的市占率是观察企业增长前景的一个指标。

苹果公司的iPhone在2019Q4的销量大约在7200-7840万台之间,其在全球智能手机市场的市占率为18%-21.3%左右。预期苹果iPhone 2019年出货量在1.97亿部,市占率14%。

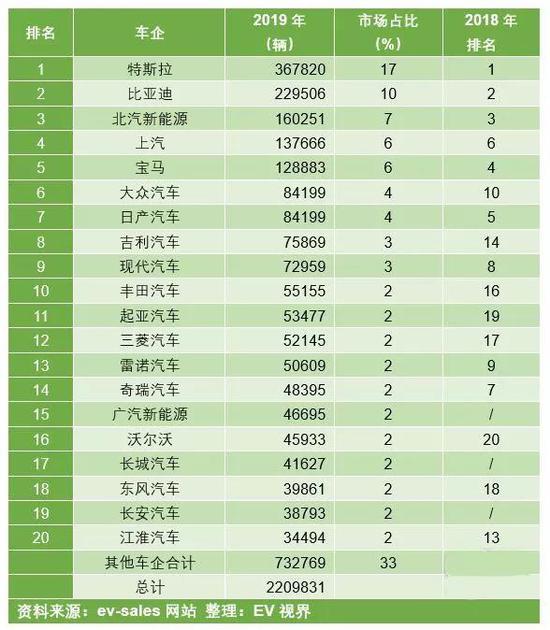

对照特斯拉,旗下电动车全球销量为36.76万辆,在全球电动车市场的占比为16.6%。

从这个角度来看,特斯拉的确和苹果有得一比。

只是,目前电动车市场总体还比较小, 2019年全球汽车销量大概在7750万辆左右,其中,电动车销量总体仅为221万辆,占比2.8%。

2019年特斯拉销量36.76万辆,在2019年全球汽车销量7750万辆中,市占率不到0.5%。

所以,特斯拉所处细分市场的竞争也没有智能手机那么充分。

从出货量上可以做一个换算,iPhone平均价格设定为700美元,特斯拉平均价格设定为4万美元,相当于一台特斯拉等于57部iPhone。

再等量到特斯拉全球销量36.76万辆,那么,特斯拉目前的销量规模约合2100万部iPhone。

苹果出货量1.97亿,特斯拉出货量相当于2100万部iPhone,这样两家公司之间的规模差距是10.6倍。

再进一步看这两家公司在中国市场的表现。

可以查到的数据是,iPhone在中国市场销量大概为3200万台,市占率为8.6%,低于全球水平。特斯拉在中国市场销量为4.3万辆,仅占到了中国电动车总量83.4万辆的5.16%。

还有一个有意思的数据。

根据调查数据,苹果公司在2018年的库存周转平均天数为9.4天,而特斯拉在2019年Q4已经下降为11天。

不得不说,作为一家汽车企业,特斯拉在库存方面做地非常出色,这对一家直营公司而言降低了大量的成本。

纵观上述所有的财报数据对比,我们会得到一个比较直观的结论:

特斯拉目前在核心产品的销售规模上,差不多正好是苹果公司的1/10左右,特斯拉电动车在全球电动车市场中的市占率、在中国市场的规模都和苹果基本一致。

参照苹果公司当前1.4万亿美元的市值,特斯拉的1400亿美元市值也差不多是苹果的1/10,这个估值反映了特斯拉和苹果公司的规模差距。

更准确一点来说,如果把特斯拉看作是一家科技公司,不用在乎当前的盈利性、不用市盈率来评估,那么特斯拉现在用苹果1/10的营收规模换到苹果公司1/10的市值,这合乎投资逻辑。

单纯用特斯拉电动车的销售规模来等比放大,特斯拉要达到苹果的销售规模,也就是年销售规模1600亿美元,基本上要从目前的36.8万辆上涨到300万辆。这里面按照电动车平均3.5万美元计算,也就是全年汽车销售额在1000亿美元左右。

并且,特斯拉电动车的销售占比需要从现在80%下降到60%左右,这样全年总营收可以做到1600亿美元——能源收入和其他服务收入达到600亿美元。

而300万辆的产销规模对汽车产业并不罕见,全球销量最大的车企丰田和大众能够达到1000万辆以上,而两家豪华车品牌戴姆勒奔驰和宝马在2019年的销量分别为245.6万辆和224万辆。

在服务收入方面,除开太阳能屋顶的收入,按照8000美元的FSD来看,300万辆规模下,FSD的收入预期可以达到240亿美元,其他还有超充网络等等。

这样一来,只要特斯拉做到全球最大的豪华车品牌,那么基本上就可以比肩苹果的水平,万亿市值似乎也并非遥不可及。

可问题在于,特斯拉到底能不能用科技公司的估值模型来预测?

汽车产业和科技公司的估值方法显然有明显的差异。

比如,选取全球最赚钱的汽车公司——丰田汽车,来做一个比较,其2019Q4的营收达到了694亿美元,同样超过特斯拉10倍左右,和苹果公司接近。

并且,对比丰田和特斯拉可以看到,两者在营收毛利率上也非常接近,总负债合计、现金流、现金资产等等同样是10倍差额。

但是,丰田市值仅为2000亿美元。

如果我们进一步对比豪华品牌的领军车企戴姆勒奔驰,会发现投资者给汽车产业的估值确实低许多。

2019Q3戴姆勒奔驰的营收达到481.1亿美元,营业毛利率达到20%,另外的财务指标也差不多是特斯拉的4-5倍。可是,市场最终给出的戴姆勒奔驰市值仅为500亿美元,大概是特斯拉的三分之一多一些。

注:本文非研究性文章,财报统计可能并非完全准确

另一方面,汽车行业经常用来估值的一个方式是市销率,即市值/主营业务收入。

按照市销率来说,丰田是0.7倍、戴姆勒奔驰是0.25倍、通用汽车是0.35倍、福特汽车是0.21倍。

如果再看A股市场的估值,上汽集团是0.36倍左右、广汽集团是1.25倍左右、吉利汽车是1.2倍左右。

可以说,汽车行业的估值一般以全球市场营收的1/4~3/4进行估值,中国市场的销售潜力更大,基本可以做到1倍左右。

可是,特斯拉的市销率是5.48倍,也就是说给出了超过营业额5倍的估值。

对比科技公司的市销率,苹果公司为5.4倍,Google为6.35倍,亚马逊为3.7倍,Facebook为8.56倍。特斯拉被视作为一家科技公司就再明显不过了。

尽管文章的标题是“特斯拉会成为汽车界的苹果吗?”,但是这里我们其实无法给到准确的答案,只能给出两种不同的估值方式。

如果你坚定地认为特斯拉是一家科技企业,用科技公司的估值来看,特斯拉显然拥有成为苹果的潜力。

假如在你看来,特斯拉本质上依然是一家汽车企业,即便电动车市场潜力足够巨大,那么特斯拉现在依然被高估了三到四倍。

好了,现在问题的关键是:

特斯拉到底是一家科技公司,还是一家汽车公司?

比较明确的一点是,特斯拉显然不是一家典型的汽车公司。除了特斯拉生产的电动车以外,特斯拉还有其余几个特点:

第一、 它没有汽车企业冗长的销售环节,完全是“直营销售”,确保了利润率。

第二、 马斯克追求高度自动化生产,这样节省了大量的人力成本和工会承办。

第三、 特斯拉具有扩展服务的可能性,包括FSD、电池扩展、充电服务等等,能够带来额外服务收入。

第四、 车辆提供升级功能,加强了汽车的更新频率,容易让消费者使用更长时间。

第五、车辆的更新迭代更快,即便造型没有变化,但是电池组、电机、自动驾驶系统、车载系统等等都可以进行升级,更好地应对市场变化。

不过,看上去这些特斯拉贴近科技企业的产品特征,对于其他的车企来说也可以学习到——就好像iPhone出现以后,华为、小米、OPPO、VIVO等公司也能够迅速模仿,并且在局部进行赶超。

在汽车领域也是一样的,后发的蔚来几乎是全部按照特斯拉的模板来做,尽管部分地方不足,但是也已经很接近了。

同样,现在福特、通用、大众等传统车企也开始学习特斯拉,上述提到的OTA、服务延展、自动驾驶辅助等功能也得到了大幅提升,甚至在模块化生产和快速更新上,大众MEB这样的平台都有考虑。

实际上,特斯拉和苹果、谷歌这样的科技公司最大的不同在于,特斯拉似乎并没有足够高的“护城河”。

苹果的护城河是iOS生态,包括大量的App、个人信息数据的保存等等,谷歌的护城河在于Gmail、搜索引擎、云办公软件和安卓系统上承载的习惯,Facebook则是个人的关系网络等等。

现在看来特斯拉还没有能够依靠系统级功能建立其护城河,消费者也没有非他不可。

此外,特斯拉不能像苹果击倒诺基亚那样打垮传统车企,有一个重要原因在于汽车的更替周期远远超过了手机产业。更长的更替周期,让每一家车企都有足够的回旋空间,不会因为某段时间的产品失误而垮掉。

可能诺基亚在两年内没有学习苹果,就会在下一轮换机潮中被淘汰掉,但传统汽车换车周期长达五年、六年,这个过程足以让车企巨头们转身,最多是转身后的效果问题。

这样一来,特斯拉在销量规模的扩张上并不会一直高速增长,或许在百万辆规模上——大致在2024年前后——就会迎来比较明显的瓶颈。

这个时间点正好是Model 3用户换车的时候,一旦老用户的销量转化不成功,特斯拉就会面临比较大的问题。

这大概是特斯拉追逐万亿美元市值最大的不确定性。

微信扫一扫打赏

微信扫一扫打赏 支付宝扫一扫打赏

支付宝扫一扫打赏